Introduction

On 10 November 2021, the long-awaited EU Regulation on European Crowdfunding Service Providers, for business (Regulation (EU) 2020/1053) (the ECSPR) that aims to create a harmonised regulatory framework for crowdfunding platforms in the EU has started to apply. The ECSPR was published in the EU Official Journal on 20 October 2020 after more than 2 years of long and intense discussions between EU lawmakers.

Unlike in the US where the first crowdfunding regulation was introduced already back in 2015[1], the EU did not have a common regulatory approach to this innovative way of fundraising which enables investors to directly invest in different projects of predominantly start-up companies and SMEs via online platforms. This lack of a harmonised regulatory framework has led to the creation of significant divergences in national rules on crowdfunding of various EU Member States which has been recognised as the main impediment to the provision of crowdfunding services on a cross-border basis in the EU.

With the aim of overcoming existing divergences in national frameworks, new Regulation provides a level-playing field for crowdfunding platforms in the EU, by introducing a harmonized set of rules that will be enable European crowdfunding service providers (CSPs) to explore the full potential of the EU single market.

In this first part of our publication we will analyse the scope of application of the ECSPR and the authorisation requirement that prospective CSPs will need to fulfil under the new regime.

Scope

The new EU framework on crowdfunding will cover two most common crowdfunding practices:

- the facilitation of granting of loans (lending based crowdfunding)

- placement of transferable securities and/or instruments admitted for crowdfunding purposes and/or reception and transmission of investors orders with respect to such instruments (investment based crowdfunding)

Only crowdfunding offers with a consideration not exceeding EUR 5,000,000 per project owner over a 12 month period will be under the scope of the ECSPR. Offers exceeding this threshold will need to be made in accordance with general requirements on public offering of transferable securities and provision of regulated financial services (e.g. under Prospectus Regulation, MiFID II etc.).

It is worth mentioning that some other types of crowdfunding practices, like donation-based crowdfunding or reward-based crowdfunding (in which case investors receive a non-financial consideration for their investment), will not be directly covered by the ECSPR.

Investment based crowdfunding

In terms of investment based crowdfunding, the ECSPR covers the placement of both transferable securities as well as other instruments admitted for crowdfunding purposes.

Transferable securities

The definition of transferable securities under the ECSPR is based on the definition under Art. 4 (1) (44) MIFID II. In the wake of ever-increasing use and popularity of crypto-assets the legitimate question that can be asked is whether crypto-assets can also be used for the purposes of fundraising in accordance with the new regime on investment based crowdfunding under the ECSPR? See our detailed analysis on this topic in our previous article.

Instruments admitted for crowdfunding purposes

This is a new definition introduced by the ECSPR which basically refers to shares in private limited companies issued by the project owner (or an SPV) that are not subject to transferability restrictions under national law. To this end, the EU lawmaker has decided to leave national lawmakers the possibility to allow or prohibit the use of shares in private limited companies for crowdfunding purposes. In Germany for instance, shares in private limited companies (Gesellschaften mit beschränkter Haftung „GmbH“) will not be suitable instruments for crowdfunding purposes, given that their transfer is subject to notarisation under national law.

Lending based crowdfunding

When it comes to facilitation of granting of loans the EU lawmaker emphasises that this crowdfunding practice shall be clearly distinguished from activities of regulated credit institutions that grant credits for their own account and take deposits or other repayable funds from the public. The operator of a crowdfunding platform acts as an intermediary who merely facilitate the conclusion of a loan agreement between the fundraiser (project owner) and the lender (investor) without at any moment acting as a lender or a fundraiser itself.

Under the ECSPR the term “loan” refers solely to an agreement in which a defined amount of money is made available to the project owner for an agreed period of time and which creates an unconditional repayment obligation of the lent amount (together with accrued interest) to investor in accordance with the instalment payment schedule. Despite seeming quite straight forward, this definition excludes certain types of loan agreements like for instance qualified subordinated loan agreements that have been frequently used in Germany as a way of circumvention of onerous national requirements on fund raising and lending.

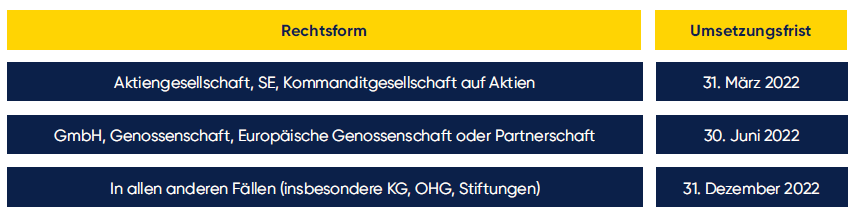

Authorisation requirements

Legal entities that provide crowdfunding services within the meaning of the ECSPR will need to obtain authorization from the national competent authority (NCA) in their Member State of establishment and once authorized, they will be able to provide crowdfunding services across the EU on a cross-border basis (based on the EU passport for the provision of crowdfunding services).

Apart from being located in the EU, the prospective CSPs will also be required to fulfil a number of regulatory requirements for the purposes of authorisation under the new regime that can be summarized as follows:

Prudential requirements

Prudential safeguards need to be put in place in the form of own funds, insurance policy or combination of both equal to amount of at least the highest between:

- EUR 25.000, or

- one quarter of the fixed overheads of the preceding year, reviewed annually, including the cost of servicing loans for three months when the CSP also facilitate the granting of loans.

Entities that are already subject to CRR regime or are authorised as electronic money institution (under EMD) or payment services provider (under PSD 2) are not required to fulfil additional prudential requirements under this Regulation.

Conflict of interest & Inducements

In order to prevent potential conflict of interest, CSPs will be prohibited from having participation in crowdfunding offers offered on their platforms as well as from offering crowdfunding offers of persons closely related to them (i.e. their shareholders having more than 20% of shares/voting rights, their managers, employees or persons related to them).

The ECSPR also stipulates a „mini ban on inducements“ for CSPs by prohibiting them from paying or receiving any remuneration, discount or non-monetary benefit for routing investor’s orders to a particular crowdfunding offer offered on their or a third party platform.

Due diligence

Prior to listing crowdfunding offer on their platform, CSPs will be required to perform the necessary due diligence as regards whether the project owner has a criminal record and/or place of incorporation in a non-cooperative jurisdiction or high-risk third country.

Provision of asset safekeeping & payment services

Given that in the course of crowdfunding intermediation, platforms usually need to collect investors’ funds (i.e. via wire transfer/credit card payment), place them on a designated account and then transfer them to the project owner account, the ECSPR sets clear boundaries with respect to provision of other regulated activities that can be essential part of this process. To that end, CSPs will be prohibited from providing payment services unless they hold a separate authorisation under the Payment Services Directive (PSD II) as well as custody services with respect to transferable securities where they are not authorised under the MiFID II or CRD IV framework.

Therefore, where CSPs do not hold above mentioned licenses to provide these services on their own, they will have to enter into cooperation arrangements with authorised third parties and inform their clients about relevant terms and conditions of service agreements and the fact that services will be provided by a third party.

Indirect effect of the AML/CTF rules

Besides bringing payment transactions for crowdfunding purposes indirectly under the scope of AML/CTF rules (by virtue of the fact that all payments will have to run through authorised payment providers that are obliged entities under the EU AMLD framework) the ECSPR does not explicitly bring CSPs on the list of obliged entities that are required to comply with rules on prevention of money laundering and terrorist financing. The recently published proposal of the EU AML/CTF Regulation, which we have analysed in our previous article, adds only crowdfunding service providers, operating outside the scope of the ECSPR to the list of obliged entities that are required to comply with AML requirements. Nevertheless, in one of its recitals[2] the ECSPR specifies that the EU Commission shall assess the necessity of adding the CSPs on the list of obliged entities in the future.

Individual portfolio management of loans

Allocation of pre-determined amounts of investors’ funds to one or several crowdfunding projects by CSPs in accordance with individual mandate will be defined as a provision of portfolio management services under the ECSPR in the case of which CSPs will be required to comply with additional requirements. The CSPs will have to properly define investment parameters for each portfolio management mandate and put in place effective systems and procedures on risk management, record-keeping and regular reporting to investors.

In the second part of our publication we will analyse the investor protection requirements that the prospective CSPs will need to comply with as well as the impact of the ECSPR on national regulatory framework in Germany.

[1] https://www.sec.gov/news/pressrelease/2015-249.html

[2] Recital 32 of the Regulation (EU) 2020/1503