Ende letzten Jahres hat die Europäische Wertpapier- und Marktaufsichtsbehörde (European Securities and Markets Authority – ESMA) Daten dazu veröffentlicht, in welchem Umfang über die sog. Reverse Solicitation in Fondsprodukte investiert wird. In diesem Beitrag wollen wir einen Blick darauf werfen, wie sich die sog. Reverse Solicitation vom klassischen Vertrieb unterscheidet und welche Daten es zu Reverse Solicitation gibt.

Fonds sind nichts Anderes als gebündeltes Kapital von Anlegern. Damit diese Gelder investieren können, müssen sie erst einmal von der Anlagemöglichkeit wissen und Zugriff auf die Fonds haben. Das geschieht, indem die Kapitalverwaltungsgesellschaft (KVG) ihre Produkte auf dem Markt anbietet, diese also vertreibt. Der Vertrieb ist aufsichtsrechtlich reguliert und als das Anbieten und Platzieren von Fondsanteilen oder –aktien definiert. Damit ein Fondsprodukt auf dem deutschen Markt vertrieben werden darf, muss die KVG bestimmte regulatorische Anforderungen erfüllen, z.B. dem Anleger bestimmte Informationen und Dokumente über ihr Produkt zur Verfügung stellen.

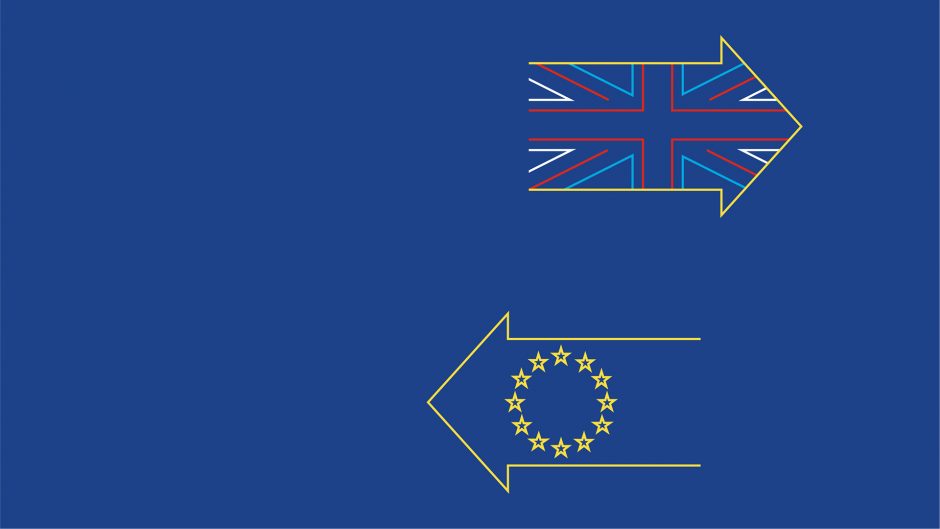

Vertriebsvorgaben gelten dabei nicht nur für deutsche Fonds, die auf dem deutschen Markt angeboten werden sollen. Aufsichtsrechtliche Vertriebsvorgaben gelten auch für EU-Fonds, die in Deutschland angeboten werden sollen. So muss bspw. eine luxemburgische KVG, die einen luxemburgischen Fonds auf dem deutschen Markt anbieten will, diese erfüllen. Gemeinsam ist diesen Vertriebskonstellationen, dass die Initiative von der KVG ausgeht; sie bietet ihre Fondsprodukte zur Zeichnung aktiv auf dem Markt an und möchte deutsche Anleger erreichen.

Allerdings: Viele Investoren, gerade institutionelle, wissen häufig genau, welche Anlagemöglichkeit sie suchen und wie diese ausgestaltet sein soll. Sie warten also nicht, bis ihnen auf dem Markt eine geeignete Investitionsmöglichkeit angeboten wird, sondern fragen diese aktiv selbst an. Hier geht die Investitionsinitiative also von dem Investor, und nicht von der KVG aus. Aufsichtsrechtlich liegt dann kein Vertrieb vor und die Vertriebsvorgaben finden keine Anwendung.

Entsprechendes gilt auch für grenzüberschreitende Konstellationen: Fragt z.B. ein deutscher Anleger ein irisches Fondsprodukt einer irischen KVG an, geht die Investitionsinitiative von ihm aus, einen aktiven Vertrieb der irischen KVG auf dem deutschen Markt gibt es in dieser Konstellation nicht. Der Anleger macht hier von seiner passiven Dienstleistungsfreiheit (sog. Reverse Solicitation) Gebrauch. Die passive Dienstleistungsfreiheit ist Teil der EU-Grundfreiheiten und wird durch die aufsichtsrechtliche Regulierung des Vertriebs nicht berührt. Sie schützt die Freiheit, dass ein Empfänger einer Dienstleistung (hier der deutsche Anleger) aus einem anderen Mitgliedstaat kommt (aus Sicht der irischen KVG also Deutschland) als der Dienstleister (in unserem Beispiel die irische KVG).

Lässt sich Kapital also ganz einfach über die passive Dienstleistungsfreiheit einsammeln und damit die aufsichtsrechtlichen Anforderungen an den Vertrieb umgehen? Könnten sich KVGen also stets darauf berufen, gar nichts selbst auf den Markt zugegangen zu sein, sondern dass die Initiative stets vom Anleger ausging? Hier ist Vorsicht geboten. Fondsanbieter sollten keine vollständigen Vertriebsmodelle auf die Reverse Solicitation stützen. Der gesetzliche Regelfall ist der Vertrieb, also, dass die KVG ihr Produkt aktiv auf dem Markt platziert. Ist es ausnahmsweise umgekehrt und der Investor kommt aktiv mit einer Investitionsanfrage auf den Anbieter zu, sollte die KVG sich (gegenüber der Aufsicht) absichern und das gut dokumentieren.

Auf Anfrage der EU-Kommission hat die ESMA bei den nationalen Aufsichtsbehörden nun eine Umfrage durchgeführt, in welchem Umfang über die sog. Reverse Solicitation in Fondsprodukte investiert wird. Interessant sind diese Daten für die EU z.B. deshalb, weil sie mit der AIFMD II jüngst ein Regelwerk verabschiedet hat, das den grenzüberschreitenden Fondsvertrieb erleichtern und vor allem vereinheitlichen soll (dazu haben wir bereits hier, hier und hier ausführlich berichtet). Die nationalen Aufsichtsbehörden verfügen laut ESMA jedoch nur vereinzelt über solche Daten. Laut der italienischen Aufsichtsbehörde Consob stammt ein Viertel des investierten Kapitals aus Reverse Solicitation, wovon wiederum 99% auf professionelle Investoren entfallen. In Zypern stammt laut CySEC 30% des von OGAW-KVGen und 50% des von AIF-KVGen genutzten Kapitals aus Reverse Solicitation. In Spanien hingegen geht man davon aus, dass lediglich ca. 1,3% des Kapital aus Reverse Solicitation stammen. Daten für Deutschland wurden nicht veröffentlicht.

Nach ihrer Umfrage kommt die ESMA zu dem Schluss, dass valide und permanente Daten über die Frage, wie viel Kapital für Fondsprodukte über den klassischen Vertrieb und über Reverse Solicitation eingesammelt wird, nur durch die Einführung eines neues Reporting gewährleisten werden. Konkrete Vorschläge für ein solches Reporting gibt es derzeit aber noch nicht. Es bleibt daher abzuwarten, ob die EU-Kommission den Vorschlag der ESMA aufgreifen wird, um sich ein genaueres Bild über die Bedeutung der Reverse Solicitation im grenzüberschreitenden Fondsvertrieb zu machen.