Am 1. August 2021 tritt das Transparenzregister- und Finanzinformationsgesetz in Kraft und bringt einschneidende Änderungen des Geldwäschegesetzes für jedes Unternehmen mit Sitz in Deutschland mit sich. Die gravierendste Neuregelung betrifft die Mitteilungspflichten zum Transparenzregister: Jedes Unternehmen muss nunmehr die Informationen zu seinen wirtschaftlich Berechtigten vollumfänglich immer auch an das Transparenzregister mitteilen und aktuell halten. Der wesentliche Ausnahmetatbestand der „Mitteilungsfiktion“ wurde ersatzlos gestrichen. Damit wird das Transparenzregister ungeachtet der Informationslage in anderen Registern verpflichtend zu einem eigenständigen Vollregister.

Die Kernelemente der Gesetzesnovelle im Überblick

- Das Transparenzregister wird Vollregister: Was bedeutet das?

Die Umstellung auf ein Vollregister bedeutet, dass keine Verweise auf andere Register mehr möglich sein werden. Vielmehr sind sämtliche Angaben zu Unternehmen und ihren wirtschaftlich Berechtigten im Transparenzregister selbst gebündelt und in strukturierten Datensätzen verpflichtend einzutragen. Lediglich für eingetragene Vereine erfolgt eine automatisierte Eintragung der Vorstandsmitglieder, soweit sich diese aus dem Vereinsregister ergeben. Aber auch diese automatisiert erstellten Eintragungen sind von den eingetragenen Vereinen zu prüfen und erforderlichenfalls zu berichtigen.

- Die „Mitteilungsfiktion“ entfällt ersatzlos: Was ist zu beachten?

Hierin liegt die Hauptlast für die Unternehmen, denn die ursprünglich angelegte Vernetzung und automatisierte Synchronisierung mit anderen Registern, insbesondere dem Handelsregister, wird damit aufgegeben. Damit müssen nunmehr all jene Unternehmen, die sich zu ihren Beteiligungsstrukturen und Leitungsorganen bisher ganz oder teilweise auf die bestehende Transparenz des Handelsregisters berufen konnten, sämtliche Angaben separat und händisch an das Transparenzregister (erneut) mitteilen. Selbst bei Vorliegen sogenannter „fiktiver“ wirtschaftlich Berechtigter (§ 3 Abs. 2 S. 5 GwG) sind Leitungsorgane wie Geschäftsführer und Vorstände sowie jede Änderung in deren Person dem Transparenzregister vollumfänglich eigenständig mitzuteilen.

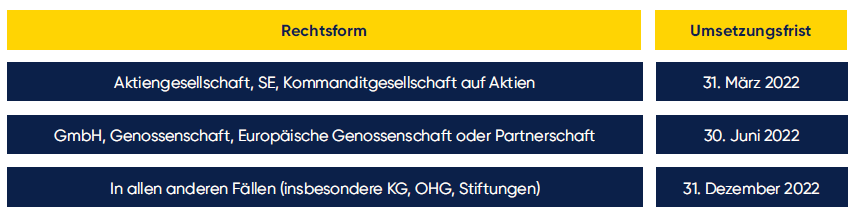

- Wer ist konkret betroffen? Welche Übergangsfristen gelten für wen?

Die Mitteilungspflichten zum Transparenzregister sind von allen juristischen Personen des Privatrechts und eingetragenen Personengesellschaften mit Sitz in Deutschland [1] zu erfüllen.

Übergangsfristen gelten nur für die Gesellschaften, zu deren Gunsten bisher eine Mitteilungsfiktion galt, mithin alle erforderlichen Angaben bisher aus den im GwG benannten Referenzdokumenten in anderen Registern ersichtlich waren. Die Fristen, innerhalb derer die erste vollständige Mitteilung zum Transparenzregister abzugeben ist, variieren je nach Rechtsform:

Ergänzende Übergangsfristen gelten für die zu den Mitteilungspflichten korrespondierenden Bußgeldvorschriften und die Pflichten zur Abgabe von Unstimmigkeitsmeldungen.

Unsere Empfehlung: Jetzt die Mitteilungen zum Transparenzregister prüfen

Eine Welle automatisierter Verfolgung von unterlassenen, verspäteten oder unrichtigen Transparenzregistermitteilungen durch das Bundesverwaltungsamt steht bevor. Wir raten dringend, das Thema Transparenzregister ernst zu nehmen. Bisher versäumte Mitteilungen sollten schnellstmöglich proaktiv nachgeholt werden. Denn sobald ein Anhörungsschreiben des Bundesverwaltungsamts vorliegt, ist ein Bußgeld ohne versierte juristische Beratung kaum noch zu umgehen – selbst wenn das Unternehmen die gesetzlichen Vorgaben bisher nach bestem Gewissen einzuhalten glaubte. Dabei können die besonderen Folgen eines Bußgeldes, insbesondere die hieraus drohenden Eintragungen im Gewerbezentralregister und dem Register für Bußgeldentscheidungen des Bundesverwaltungsamts das wirtschaftliche Fortkommen des Unternehmens erheblich belasten.

Wir beraten Sie in allen Belangen zum Transparenzregister und zu Ihren Pflichten nach dem GwG insgesamt. Kontaktieren Sie uns, sollten Sie Unterstützung benötigen

- bei der Ermittlung oder Mitteilung Ihrer wirtschaftlich Berechtigten,

- in der Korrespondenz mit dem Transparenzregister oder

- in Verfahren gegenüber dem Bundesverwaltungsamt.

Melden Sie sich gerne!

Wir freuen uns auf Ihre Nachricht!

[1] Darüber hinaus sind ausländische Vereinigungen betroffen, die nicht bereits in einem EU-Transparenzregister eingetragen sind, soweit diese eine Immobilie oder ein Grundstück im Inland erwerben (unmittelbar oder durch Erwerb einer Grundstückseigentümer-Gesellschaft).