Ende Oktober 2020 wurde die Verordnung über Europäische Schwarmfinanzierungsdienstleister im Amtsblatt der EU veröffentlicht. Sie gilt ohne Umsetzungsgesetz unmittelbar in jedem EU-Mitgliedstaat ab dem 10. November 2021. Mit der Verordnung werden Schwarmfinanzierungsdienstleister erstmals einheitlich in der EU reguliert.

In einer zweiteiligen Beitragsreihe wollen wir näher betrachten, was Schwarmfinanzierung und ein Schwarmfinanzierungsdienstleister überhaupt ist, wie die bisherige Rechtslage in Deutschland aussieht und was die wesentlichen Inhalte der neuen Verordnung sind. Nachdem wir uns in Teil 1 mit den Grundlagen der Schwarmfinanzierung und der aktuellen deutschen Rechtslage beschäftigt haben, betrachten wir in diesem Teil nun die Regelungen der neuen Verordnung etwas genauer.

Die Regelungen im Überblick

Mit der neuen Verordnung werden einheitliche Anforderungen an die Erbringung von Schwarmfinanzierungsdienstleistungen, an die Organisation, die Zulassung und die Beaufsichtigung von Schwarmfinanzierungsdienstleistern, an den Betrieb von Schwarmfinanzierungsplattformen sowie an Transparenz in Bezug auf die Erbringung von Schwarmfinanzierungsdienstleistungen in der EU festgelegt. Sie richtet sich an den Erbringer von Schwarmfinanzierungsdienstleistungen; also die juristische Person, die hinter der Internet-Plattform steht.

Erbringung von Schwarmfinanzierungsdienstleistungen

Die Verordnung legt allgemeine Rahmenbedingungen fest, die zur Erbringung von Schwarmfinanzierungsdienstleistungen erfüllt sein müssen. So muss die Geschäftsleitung eines Schwarmfinanzierungsdienstleisters etwa angemessene Regelungen und Verfahren zur Sicherstellung einer wirksamen Leitung festlegen, etwa in Bezug auf die Aufgabentrennung und die Vorbeugung von Interessenskonflikten. Bestimmt der Schwarmfinanzierungsdienstleister den Preis eines Angebots, muss dies nach bestimmten Vorgaben erfolgen. Zudem sind die Projektträger, also die kapitalsuchenden Unternehmen, sorgfältig zu prüfen. Es sind z.B. Nachweise darüber einzuholen, dass keine strafrechtlichen oder sonstigen Verstöße vorliegen und dass der Projektträger nicht in einem Land mit einem hohen Geldwäscherisiko sitzt. Auch ist ein Beschwerdemanagementsystem für Kundenbeschwerden einzurichten, Interessenskonflikten, die etwa über eine Beteiligung des Dienstleisters an den Finanzierungsangeboten entstehen können, muss vorgebeugt werden und es sind bestimmte Vorkehrungen im Falle einer Auslagerung zu treffen. Zudem müssen Schwarmfinanzierungsdienstleister ausreichende aufsichtsrechtliche Sicherheiten, etwas in Form von Eigenmitteln, verfügen.

Zulassung und Beaufsichtigung

Wer beabsichtigt, Schwarmfinanzierungsdienstleistungen zu erbringen, bedarf dafür einer Zulassung als Schwarmfinanzierungsdienstleister nach der neuen Verordnung. In Deutschland wird dafür die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zuständig sein. Die Verordnung regelt das Zulassungsverfahren und schreibt etwa vor, welche Informationen und Dokumente einzureichen sind. Bei der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) wird es ein Verzeichnis aller nach der Verordnung zugelassenen Schwarmfinanzierungsdienstleister geben.

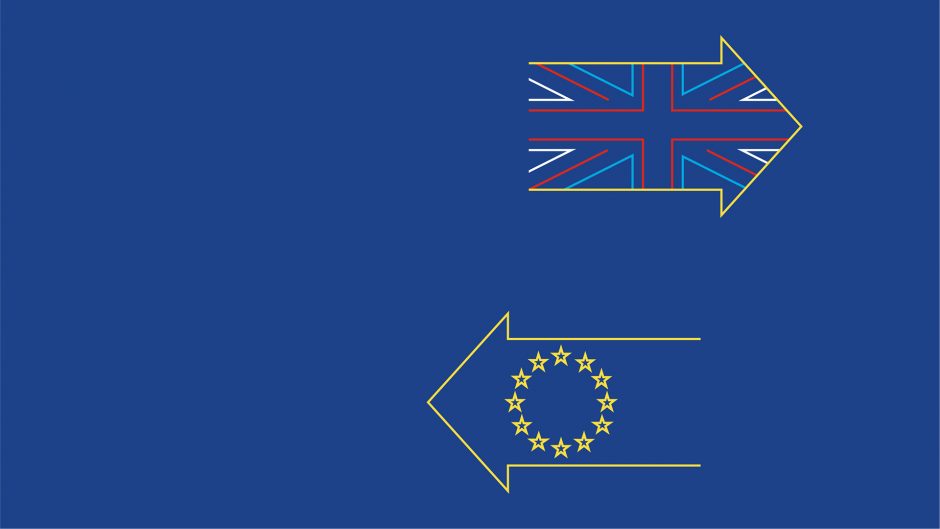

Die neue Vorordnung sieht auch Regelungen zum sog. EU-Passporting vor. Ist ein Schwarmfinanzierungsdienstleister in einem EU-Mitgliedsstaat zugelassen, muss er, wenn er in einem anderen Mitgliedstaat Schwarmfinanzierungdienstleistungen erbringen will, dort keine erneute Erlaubnis beantragen. Um in dem anderen Mitgliedstaat tätig werden zu können, muss lediglich ein sog. Notifizierungsverfahren durchlaufen werden. So muss ein deutscher Schwarmfinanzierungsdienstleister, der auch in anderen EU-Staaten tätig werden will, der BaFin u.a. die Liste dieser Staaten und das Anfangsdatum seiner dortigen Tätigkeit mitteilen. Die BaFin teilt diese Informationen dann wiederum der jeweiligen Behörde in den anderen Mitgliedsstaaten mit.

Anlegerschutz

Die neue Verordnung sieht umfangreiche Regelungen zum Zwecke des Anlegerschutzes vor. So müssen alle Informationen, die der Schwarmfinanzierungsdienstleister seinen Kunden über bspw. sich selbst, die Kosten, finanzielle Risiken und Gebühren im Zusammenhang mit der Schwarmfinanzierungsdienstleistung zur Verfügung stellt, fair, klar und nicht irreführend sein. Zudem muss ein Schwarmfinanzierungsdienstleister, bevor er Privatanlegern uneingeschränkten Zugang zu auf seiner Plattform angebotenen Anlagen gewährt, bewerten, ob und welche Angebote für den Privatanleger geeignet sind. Diese Prüfung ist mit der Angemessenheits- bzw. Geeignetheitsprüfung des Wertpapierhandelsgesetzes (WpHG) vergleichbar. Privatanlegern ist zudem eine sog. vorvertragliche Bedenkzeit von vier Tagen einzuräumen, während er sein Anlageangebot oder seine Interessensbekundung an einem Anlageangebot ohne Begründung jederzeit widerrufen kann. Anlegern ist zudem ein Anlagebasisinformationsblatt zur Verfügung zu stellen, deren Inhalt und Form durch die Verordnung im Detail festgelegt ist.

Auswirkungen auf die deutsche Rechtslage

In dem Umfang, in dem die erbrachte Tätigkeit des Dienstleisters von der Definition der Erbringung einer Schwarmfinanzierungsdienstleistung nach der neuen Verordnung erfasst ist, ist keine weitere Erlaubnis erforderlich. Da diese Definition z.B. die Annahme und Übermittlung von Kundenaufträgen im Sinne der Zweiten EU-Finanzmarkrichtlinie (MiFID II) in Bezug auf übertragbare Wertpapiere und für Schwarmfinanzierungszwecke zugelassene Instrumente erfasst, muss der Schwarmfinanzierungsdienstleister daher insoweit keine KWG-Erlaubnis zur Erbringung der Anlagevermittlung mehr einholen.

Tätigkeiten, die nicht von der Definition einer Schwarmfinanzierungsdienstleistung nach der neuen Verordnung umfasst sind, begründen hingegen auch weiterhin einen eigenen Erlaubnistatbestand. Erbringt der Schwarmfinanzierungsdienstleister etwa (auch) das Einlagengeschäft, indem er sich von potenziellen Anlegern bereits vor Abschluss konkreter Verträge die Geldbeträge einzahlen lässt, mit denen diese über die Plattform Projekte finanzieren möchten, bedarf er dazu auch weiterhin einer KWG-Erlaubnis. Gleiches gilt, wenn der Schwarmfinanzierungsdienstleister auch Zahlungsdienste erbringen will; dies ist möglich, er bedarf dazu aber auch weiterhin einer Erlaubnis nach dem ZAG.

Fazit

Die Verordnung über Europäische Schwarmfinanzierungsdienstleister zeigt einmal mehr, dass sich die Finanzmarktregulierung stetig fortentwickelt. Mit ihr wird die Erbringung von Schwarmfinanzierungsdienstleistungen in der EU erstmals einheitlich reguliert. Damit ist es sowohl für die Betreiber der Internet-Plattformen als auch für die Anleger zukünftig deutlich einfacherer und attraktiver, grenzüberschreitend tätig zu werden; nicht zuletzt auch deshalb, weil die Verordnung ein einheitliches Anlegerschutzniveau schafft. Das dürfte auch den kapitalsuchenden Unternehmen zugutekommen. Letztlich stärkt die Verordnung damit den europäischen Binnenmarkt.