Der Klimawandel ist in aller Munde. Er wird viele Lebensbereiche betreffen und auch vor der Finanzwirtschaft nicht Halt machen. Aber wie könnten die Auswirkungen des Klimawandels in der Finanzwelt genau aussehen? Wie sollten sich Zentralbanken und Aufsichtsbehörden auf diese Risiken im Rahmen ihrer Aufsichtspraxis vorbereiten? Und was bedeutet das für Marktteilnehmer? Diese Fragen haben wir uns genauer angeschaut.

Der Klimawandel birgt Risiken für die Finanzwirtschaft. Aber auch Chancen?

Die Auswirkungen des Klimawandels in der Finanzwelt werden vielschichtig und komplex sein. Immer häufigere und extremere Wetterphänomene können zum Beispiel dazu führen, dass Versicherungen mehr und höhere Versicherungsschäden ausgleichen müssen. Dafür werden sie den Versicherten höhere Versicherungsprämien in Rechnung stellen, wodurch Privathaushalte und Unternehmen zusätzlich finanziell belastet werden. Dies kann zu einer Verringerung der Schuldenrückzahlungsfähigkeit von privaten oder gewerblichen Kreditnehmern führen, was wiederum das Kreditrisiko für Banken erhöhen kann. Extreme Wetterphänomene können zudem auch die Zerstörung oder Wertminderung von Vermögenswerten (z.B. Immobilien) zur Folge haben, die als Kreditsicherheit den Banken zur Verfügung gestellt werden. Das kann Banken dazu veranlassen, ihre Kreditvergabe einzuschränken und die für den Wiederaufbau in den von den Wetterphänomenen betroffenen Gebieten verfügbaren Mittel zu kürzen.

Auch wird eine ganz grundsätzliche Umstellung der (Real-)Wirtschaft hin zu weniger Treibhausgasen erforderlich sein. Das wird nicht ohne Investitionen gehen, die ein großes Potential für die Finanzwirtschaft entfalten können. So hat z.B. allein die EU eine jährliche Investitionslücke von fast 180 Mrd. EUR identifiziert, um ihre Klima- und Energieziele zu erreichen. 1 Die OECD schätzt, dass zur Erreichung des 2-Grad-Ziels die Finanzierung und Refinanzierung von Anleihen in den Bereichen erneuerbare Energien, Energieeffizienz und emissionsarme Fahrzeuge das Potenzial haben, bis 2035 jährlich 620 bis 720 Mrd. USD an Emissionen und 4,7 bis 5,6 Billionen USD an ausstehenden Wertpapieren zu erreichen. 2 Finanzmarktteilnehmer können also durchaus auch Geld mit den bevorstehenden Herausforderungen des Klimawandels verdienen.

Mit all diesen Zukunftsszenarien müssen sich auch Zentralbanken und Aufsichtsbehörden beschäftigen. Denn sie üben zum einen die regulatorische Aufsicht über das Finanzsystem als solches aus, zum anderen haben sie aber auch über die sich darin bewegenden Marktteilnehmer im Blick, die ganz unmittelbar von den Auswirkungen der Klimarisiken betroffen sein werden. Wie sollten sich die Regulatoren also vorbereiten?

NGFS: A call for action für Zentralbanken und Aufsichtsbehörden

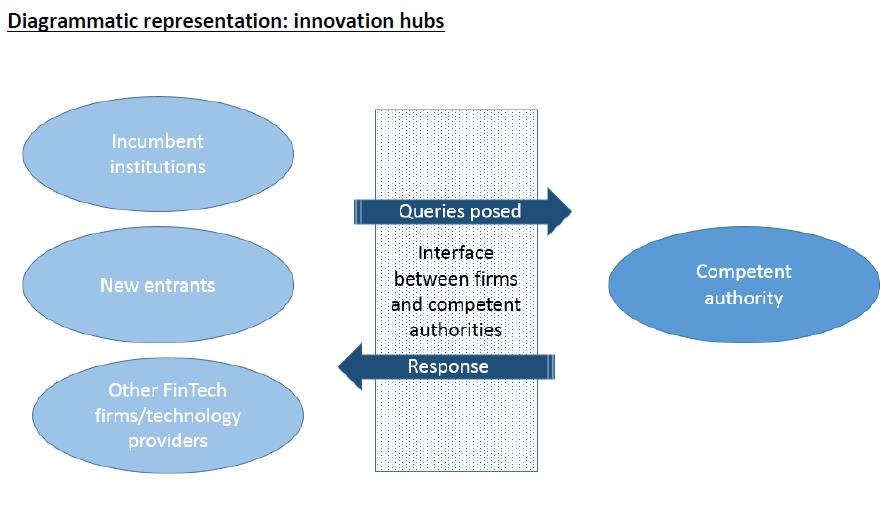

Zu dieser Frage hat das Central Banks and Supervisors Network for Greening the Financial System (NGFS) im April 2019 seinen ersten Bericht “A call for action: climate change as a source of financial risks” veröffentlicht (abrufbar hier) und darin Zentralbanken und Aufsichtsbehörden zu konkretem Handeln aufgerufen. Das 2017 gegründete NGFS besteht aus nationalen Zentralbanken, nationalen und internationalen Aufsichtsbehörden und internationalen Organisationen (frühere Blogbeiträge zum NGFS finden Sie hier). In dem aktuellen Bericht gibt das Netzwerk Zentralbanken und Aufsichtsbehörden vier Handlungsempfehlungen, die diesen dabei helfen sollen, die Risiken, die sich aus dem Klimawandel bzw. dem Erfordernis einer nachhaltigen Wirtschaft für die Finanzwelt ergeben können, besser zu verstehen und in ihrer Aufsichtspraxis berücksichtigen zu können:

- Integration klimabezogener Risiken in die Überwachung der Finanzstabilität

Finanzmarktteilnehmer sollten u.a. klimabedingte Risiken in ihr Risikomanagement mit einbeziehen und bei Investitionsentscheidungen berücksichtigen.

- Berücksichtigung von Nachhaltigkeitsfaktoren im eigene Portfoliomanagement Zentralbanken sollten den Marktteilnehmern mit guten Beispiel voran gehen und Nachhaltigkeitsfaktoren im Rahmen der Verwaltung vorhandenen Portfolios (Eigenmitteln, Pensionsfonds und Rückstellungen) einbeziehen.

- Schließung von Datenlücken Daten, die zur Bewertung von Klimarisiken relevant sind, sollten unter den Behörden ausgetauscht und veröffentlicht werden. Gemeinsame Arbeitsgruppen sollten eingerichtet werden.

- Sensibilisierung, technische Hilfe und Wissensaustausch

Zentralbanken, Aufsichtsbehörden und Finanzinstitute sollten interne Kapazitäten aufbauen und innerhalb ihrer Institute, sowie untereinander zusammenzuarbeiten, um ein besseres Verständnis dafür aufzubauen, wie sich klimabedingte Faktoren in finanzielle Chancen und Risiken umwandeln können.

Um die Zentralbanken und Aufsichtsbehörden mit angemessenen Tools auszustatten, mittels derer sie die oben genannten Empfehlungen umsetzen können, besteht noch einiger Handlungsbedarf. Das NGFS plant u.a. (i) den Entwurf eines Handbuchs für Zentralbanken und Aufsichtsbehörden, (ii) Leitlinien zur Szenario-basierten Risikoanalyse und (iii) best practices für die Einbeziehung von Nachhaltigkeitskriterien in die eigenen Portfolios. Für Marktteilnehmer bedeutet das, dass sie sich darauf einstellen müssen, dass die Themen Klimarisiken und Nachhaltigkeit zukünftig nicht nur bei Anlegern, sondern auch bei der Aufsicht immer mehr in den Fokus rücken wird.

Was passiert in Deutschland?

Die BaFin beschäftigt sich bereits intensiv mit dem Thema Nachhaltigkeit. Schon jetzt gibt es Aussagen, dass Nachhaltigkeitskriterien Teil des Risikomanagements sein sollen. Dieser Aspekt wird in den kommenden Monaten sicher auch rechtlich noch konkretisiert werden müssen, um Wirkung zu zeigen.

1 European Commission, Action Plan: Financing Sustainable Growth, 2018.

2 OECD, Mobilising Bond Markets for a Low-Carbon Transition, Paris, 2017.